この記事でわかること

イリやん

イリやんNISA歴4年の僕が、こんな疑問に答えます。

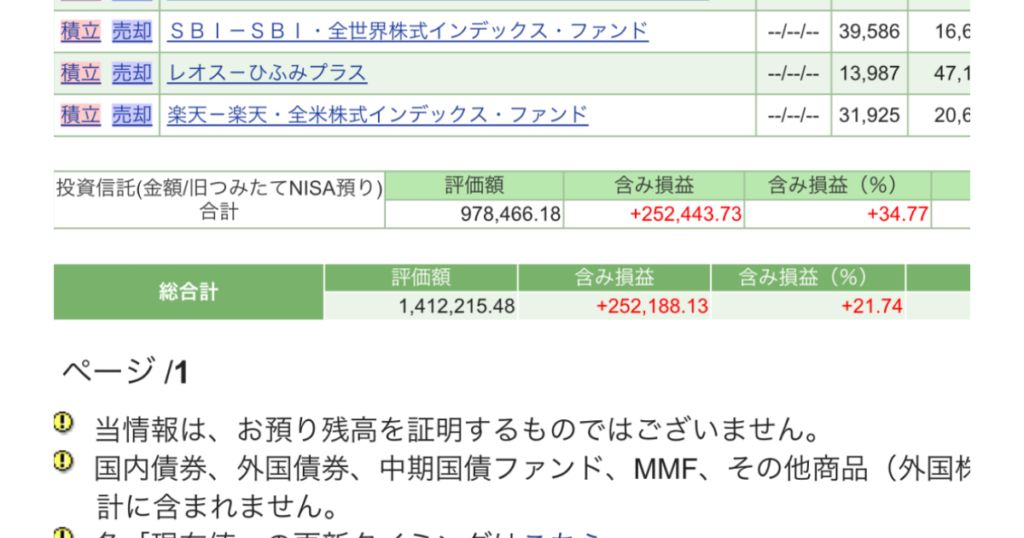

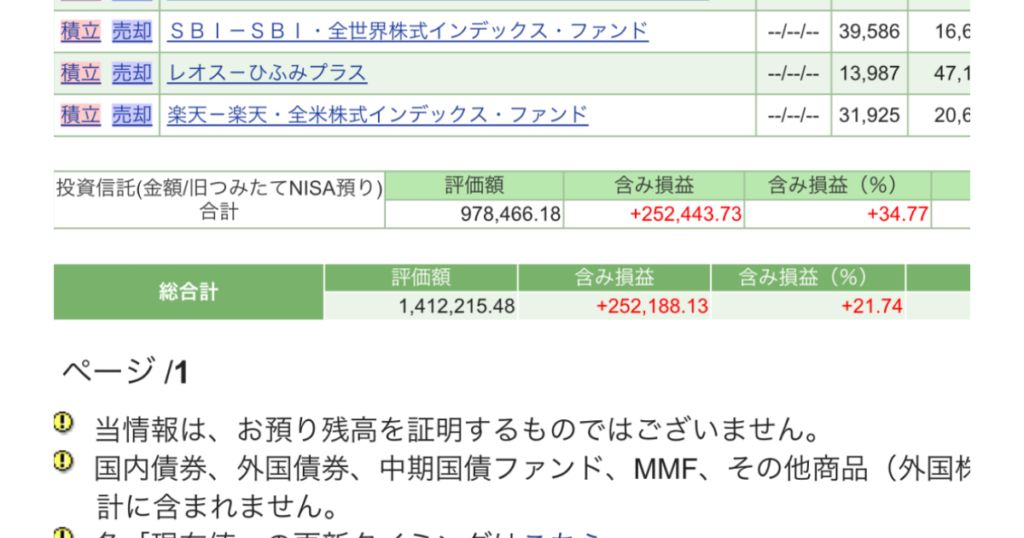

僕が2019年から始めたNISAの運用成績を紹介します。

筆者のNISA運用成績(2024年8月)

現在の積立設定はこんな感じ。

筆者のポートフォリオ

eMAXIS Slimシリーズには、先進国と新興国に投資するオルカンと、新興国にだけ投資する先進国インデックスがあります。

似たようなファンドなので、どちらを選ぶか悩む方が出てくるでしょう。

結論、どちらでもOKです。

この記事では、オルカンと先進国の選び方を解説しているで、悩んでいる方は呼んで参考にしてください。

先にオルカンについて知っておきたい方は、こちらの記事を読んでから戻ってきてくださいね。

オルカンへの投資を始めるなら、新NISAに対応している銘柄ともらえるポイントの種類が多いSBI証券がおすすめです。

口座開設は無料で、開設したからいって無理にやる必要はないので、気軽に申し込んでみましょう。

すでにSBI証券以外で新NISAの口座をしていても、移管(乗り換え)は可能です。

eMAXIS Slim 先進国株式インデックスとは?

eMAXIS Slim 先進国株式インデックスは、日本を除く先進国22カ国の株式市場に分散投資するインデックスファンドです。

投資先の比率はオルカンと同じく、時価総額に対して加重平均、つまり時価総額の割合で決まります。

時価総額が大きい銘柄ほど多く組み入れる方式です。

このファンドは、先進国市場にのみ投資したいと考えている人におすすめのファンドとなっています。

ただし、日本を除外しているため、国内株式市場の成長機会を逃す可能性もある点に注意が必要です。

先進国株式とオルカンの違い

先進国株式とオルカンの違いを、以下4つの項目で見ていきましょう。

- 構成銘柄

- 運用コスト・手数料

- 設定来のトータルリターン

- 新NISAでの人気度

今回は、eMAXIS Slimシリーズで比べます。

構成銘柄

先進国株式インデックスとオルカンは、どちらも過半数が米国株で構成されているという共通点はありますが、比率が異なります。

| 銘柄 | 米国株の比率 |

|---|---|

| eMAXIS Slim 先進国株式 | 約75% |

| eMAXIS Slim 全世界株式(オールカントリー) | 約63% |

先進国株式インデックスは日本と新興国を含んでいない分、時価総額が大きい傾向にある米国株の割合が、オルカンより高くなっています。

「広く分散投資している」っていっても、加重平均で比率を決めると、米国株が多くなるんだね。

運用コスト・手数料

運用コストと手数料に関しては、オルカンの方が全体的に低めです。

まず、両ファンドとも以下3つの手数料はかかりません

- 買付手数料

- 信託財産留保額

- 解約手数料

どちらも信託報酬が設定されており、その差は以下のとおり。

| eMAXIS Slim 全世界株式(オールカントリー) | 0.05775% |

|---|---|

| eMAXIS Slim 先進国株式 | 0.09889% |

また、総経費率を比較すると、以下のようになります。

| eMAXIS Slim 全世界株式(オールカントリー) | 0.11% |

|---|---|

| eMAXIS Slim 先進国株式 | 0.12% |

総経費率ってなに?

期間内で運用や管理にかかった費用の総額です。

一見わずかな差に見えますが、長期運用を考えると大きな違いになる可能性があります。

たとえば、100万円を20年間運用した場合、0.01%の差でも複利効果により数万円の差になることがあります。

単純な計算だと、20年間で2,000円の差ですが、積立や複利を考えると数万の差はあり得るので、コスト面ではオルカンに軍配が上がるといえるでしょう。

設定来のトータルリターン

設定来の利回りを比較すると、先進国株式インデックスの方が高いパフォーマンスを示しています。

| eMAXIS Slim 先進国株式 | プラス198.01% |

|---|---|

| eMAXIS Slim 全世界株式(オールカントリー) | プラス145.51% |

この差は主に、オルカンに含まれる日本株や新興国株のパフォーマンスが低いことが原因でしょう。

eMAXIS Slimシリーズで、設定来のトータルリターンを比べると、以下のとおり。

| S&P500(米国株) | プラス191.98% |

|---|---|

| TOPIX(国内株式) | プラス103.29% |

| 日経平均(国内株式) | プラス85.26% |

| 新興国 | プラス55.20% |

米国株と比較して見ると、日本株や新興国株のパフォーマンスが弱いですね。

弱い市場を含むオルカンは、先進国株式インデックスよりもリターンが低くなる傾向にあります。

新NISAでの人気度

新NISAにおける人気度を比較すると、オルカンの方が高い傾向にあります。

たとえば、SBI証券での人気度を示すランキングでは、ランキングの大半でオルカンが1位です。

| オルカン | 先進国 | |

|---|---|---|

| 販売金額(週間) | 1位 | 16位 |

| 販売件数(週間) | 1位 | 5位 |

| 積立設定金額(月間) | 3位 | 195位 |

| 積立設定件数(月間) | 1位 | – |

| NISA販売金額(週間) | 1位 | 7位 |

| NISA積立設定件数(月間) | 1位 | – |

人気の理由として、以下の2点が挙げられます。

- 低コストなので長期運用で有利

- 経済評論家の山﨑元氏や金融資産35億円超えのマサニーがオルカンを推奨している

オルカンを5億円追加購入。

— マサニー@資産35億円ニート (@alljon12) September 25, 2024

これでオルカン保有額は34億円超となり、オルカン保有額日本一と名乗って良い!?#オルカン pic.twitter.com/1rLkocOXEA

これらの要因により、多くの個人投資家がオルカンを選択しています。

ただし、人気の高さ=投資パフォーマンスが優秀ではありません。

事実、オルカンよりS&P500の方が利回りは上なので、ご自身の投資目的や許せるリスクの範囲と相談して、投資する銘柄を選びましょう。

【結論】どちらでもOK

では、本題の「オルカンと先進国、どちらがいいのか?」

結論、どちらでもOKです。

というのも、先進国とオルカン、どちらを選択するかは投資家の好みでしかありません。

両者には長所短所があり、一概にどちらが優れているとは言い切れません。

ポイントは日本株と新興国株をどうするか

日本株と新興国株が相対的に弱いパフォーマンスを示しているのは事実です。

これを踏まえて、投資判断のポイントは以下のようになります。

- 弱い株式市場には投資したくない→先進国株式インデックス

- 日本や新興国の将来性に期待したい→オルカン

選ぶ判断基準は、「日本や新興国に期待するか」ぐらいしかないんだね。

筆者のおすすめはオルカン

個人的な見解としては、オルカンをおすすめします。

その理由は、伸びてきているインド株にも投資できるからです。

2024年5月に銘柄の入れ替えが行われたときは、インド株が多く組み入れられました。

参照リンク:MSCI・ACWI、シャープなど日本15銘柄含む121除外-42追加 – Bloomberg

逆に日本株の比率は下がっており、スクエア・エニックスといった有名企業が外されています。

世界規模で組入銘柄が最適化されていて、新興国が伸びたときに恩恵を受けられるので、僕はオルカンをおすすめします。

新NISAとiDeCoで使い分ける

以下のように、新NISAとiDeCoで投資する銘柄を使い分けるのも一つの戦略です。

- 新NISA→オルカン

- iDeCo→先進国株式インデックス

新NISAとiDeCoで投資銘柄を分ける理由として、口座によってはiDeCoでオルカンを取り扱っていない場合があるからです。

たとえば、SBI証券の場合、新NISAはオルカンに投資できますがiDeCoではオルカンを取り扱っていません。

オルカンの代用品として先進国株式に投資するんだね。

オルカンや先進国に投資するならSBI証券がおすすめ

| 購入できる銘柄数 | つみたて投資枠:218本 |

|---|---|

| 成長投資枠:1153本 | |

| 積立最低額 | 100円 |

| クレジットカードでの積立 | ◯ |

| 対応クレジットカード | 三井住友カード Oliveフレキシブルペイアプラスカード 東急カード タカシマヤカード UCSマークのついたカード 大丸松坂屋カードオリコカード |

| 還元してもらえるポイント | Tポイント Pontaポイント dポイント Vポイント JALのマイル PayPayポイント |

オルカンに投資するなら、SBI証券で新NISAの口座を開設して買い付けるのがおすすめです。

SBI証券には、新NISAで投資できる銘柄が多く、積立投資でもらえるポイントの種類が多いなどのメリットがあります。

SBI証券のメリット

- アプリが見やすい

- オルカン以外の新NISAに対応している銘柄が多い(つみたて投資枠:約230銘柄)

- もらえるポイントの種類が多い(Vポイント・Pontaポイント・dポイント・JALのマイル・PayPayポイント

SBI証券は人を選ばないので、悩んだらSBI証券を選べば間違いないでしょう。

SBI証券の口座を開設する方法

SBI証券で新NISAの口座を開設する場合、まずSBI証券の証券総合口座を開設する必要があります。

- 「口座開設にすすむ」からメールアドレスを登録

- 送られてくる認証コード(6桁)を入力

- 基本情報を入力

- 規約に同意

- 口座開設方法を選択

- 本人確認書類を提出

- 開設を待つ

③の「基本情報を入力」では、必ずNISAを申し込むを選びましょう。

なお、⑥の「本人確認書類を提出」ではネットと郵送のどちらかを選びますが、こだわりがないなら開設までにかかる時間が短いネットを選びましょう。

SBI証券に新NISA口座を移管する方法

SBI証券に新NISAの口座を移管する場合、9月30日までに手続きしておく必要があります。

- 新NISA口座を開設した金融機関に移管の申し出

- SBI証券の口座を開設

- SBI証券の口座から新NISAを開設

- 申し込みページから「他社からのNISA乗り換え」を選ぶ

- 前の金融機関から受け取った「廃止通知書」に記載されている14桁の番号を入力

- 本人確認書類を提出

新NISAの口座移管(口座の変更)には「勘定廃止通知書」または「非課税口座廃止通知書」が必要です。

①で新NISAの口座を今持っている金融機関に口座移管を申し出て、「勘定廃止通知書」または「非課税口座廃止通知書」を受け取りましょう。

新NISA口座の開設は、SBI証券の口座開設後でも、同時でもできます。

手続きがスムーズなので、今の金融機関に新NISA口座の移管を申し出てすぐに、SBI証券の口座を開設しておきましょう。

楽天経済圏ユーザーなら楽天証券

| 購入できる銘柄数 | つみたて投資枠:211本 |

|---|---|

| 成長投資枠:887本 | |

| 積立最低額 | 100円 |

| クレジットカードでの積立 | ◯ |

| 対応クレジットカード | 楽天カード |

| 還元してもらえるポイント | 楽天ポイント |

楽天モバイルや楽天カードなどの、楽天経済圏を利用している方には、楽天証券がおすすめです。

楽天カードを使って積立投資すれば、0.5%〜1%の楽天ポイントがもらえます。

三井住友カードは年間利用額でもらえるポイント率が変わるのに対して、楽天カードは年間利用額は関係なく一律です。

すでに楽天モバイルや楽天カードといった楽天経済圏を利用している、または乗り換えを検討している方は楽天証券を選ぶのがいいでしょう。

楽天証券で口座を開設する方法

楽天証券も同じく、新NISAを始めるには楽天証券の口座が必要です。

- 楽天アカウントにログイン(またはメールアドレスを登録)

- 届いたメールのリンクをタップ

- 本人確認書類を提出

- 基本情報を入力

楽天証券の口座開設とあわせて、新NISAの口座も開設しておきましょう。

手順どおり進めていけば、「新NISAの口座を開設しますか?」と聞かれるので、「開設する」を選べば開設できます。

楽天カードの申し込みもできるので、あわせて申し込むのがおすすめです。

楽天口座に新NISA口座を移管する方法

すでに新NISAの口座をほかの金融機関で開設している場合、「勘定廃止通知書」または「非課税口座廃止通知書」が必要です。

- 新NISA口座を開設した金融機関に移管の申し出

- 楽天証券の口座を開設

- 楽天証券の口座から新NISAを開設

- 申し込みページから「他社からのNISA乗り換え」を選ぶ

- 前の金融機関から受け取った「廃止通知書」に記載されている14桁の番号を入力

- 本人確認書類を提出

新NISAの口座開設がスムーズになるので、勘定廃止通知書と非課税口座廃止通知書が届くまでに楽天証券の口座を開設しておくのがおすすめです。

よくある質問

- ほかにも先進国にだけ投資するファンドはある?

- 先進国株式とS&P500はどちらがおすすめ?

- 先進国とオルカンの両方に投資するのは?

- ほかにも先進国にだけ投資するファンドはある?

-

先進国のみに投資する銘柄には、以下のファンドがあります。

- eMAXIS Slim 先進国株式インデックス

- たわらノーロード 先進国株式

- SBI・先進国株式インデックス・ファンド(愛称:雪だるま(先進国株式))

- たわらノーロード 先進国株式<為替ヘッジあり>

- SOMPO123 先進国株式

など

ただし、選ぶときは運用コストに注意してください。

ファンドによっては、運用コストが異なります。

以下3つのファンドは、信託報酬は0.1%未満で、総経費率も0.12%と低めです。

- eMAXIS Slim 先進国インデックス

- たわらノーロード

- SBI・先進国株式インデックス・ファンド

一方、たわらノーロード 先進国株式<為替ヘッジあり>の信託報酬は0.22%と高めに設定されています。

また、SOMPO123 先進国株式は信託報酬が0.077%と低いものの、総経費率は0.2%とeMAXIS Slim 先進国株式インデックスより高めです。

運用コストは抑えたいので総経費率が0.12%の、以下の3ファンドを選ぶのがいいでしょう。

- eMAXIS Slim 先進国株式インデックス

- たわらノーロード 先進国株式

- SBI・先進国株式インデックス・ファンド(愛称:雪だるま(先進国株式))

- 先進国とS&P500はどちらがおすすめ?

-

「オルカンと先進国はどちらがいいか?」と同じく、先進国とS&P500も好みの問題です。

なぜなら、先進国とS&P500を比べると、利回りは先進国が上、コストはS&P500が低いから。

スクロールできます利回り 運用コスト 先進国株式 プラス198.01% 信託報酬0.09889%

総経費率0.12%S&P500 プラス191.98% 信託報酬0.09372%

総経費率0.10%2024年9月25日時点 このように、運用コストや利回りは、ほぼ誤差の範囲内です。

わずかな違いですが、少しでも利回りを高めたい場合は先進国株式、運用コストを抑えたい場合はS&P500が選択肢となるでしょう。

どちらを選ぶかは人によるので、先進国とS&P500も好みの問題なわけです。

- 先進国株式とオルカンの両方に投資するのは?

-

結論、おすすめできません。

その理由は以下のとおりです。

- ポートフォリオの構成に大きな変化がない

- 運用コストが増加するだけで、特別なメリットがない

オルカンと先進国は似たような中身です。

組み合わせたところで、日本と新興国の比率がわずかに下がるだけで、全体のポートフォリオに大きな変化はありません。

ただ運用コストが増えるだけなので、先進国株式とオルカンの組み合わせはやめておきましょう。

また、米国株の比率を増やしたい場合は、オルカンとS&P500の組み合わせがあります。

この組み合わせは、米国株の比率は約80%です。

一方、オルカンと先進国株式の組み合わせでは、日本と新興国の比率がわずかに下がるだけで、特筆すべき効果はありません。

ただしiDeCoでオルカンの取り扱いがなかった場合は、新NISAでオルカン、iDeCoで先進国株式というように組み合わせてもいいでしょう。

まとめ:新興国と日本を組み入れるかどうか

記事内で紹介したとおり、先進国とオルカンのどちらを選ぶかは、新興国と日本の株式を組み入れるかどうかです。

組み入れられているオルカンなら、インド株や日本株が伸びたときの恩恵を受けられます。

しかし現状では、リターンは先進国インデックスが上です。

なので、新興国と日本に期待するならオルカン、すぐに高いリターンを求めるなら先進国を選びましょう。

先進国やオルカンに投資するなら、SBI証券がおすすめです。

SBI証券なら、積立投資やクレジットカードでの支払いでたまったポイントを投資に利用できます。

口座の乗り換えにも対応しているので、興味がある方はSBI証券で新NISAの口座を開設してみてください。

コメント