この記事でわかること

イリやん

イリやんNISA歴4年の僕が、こんな疑問に答えます。

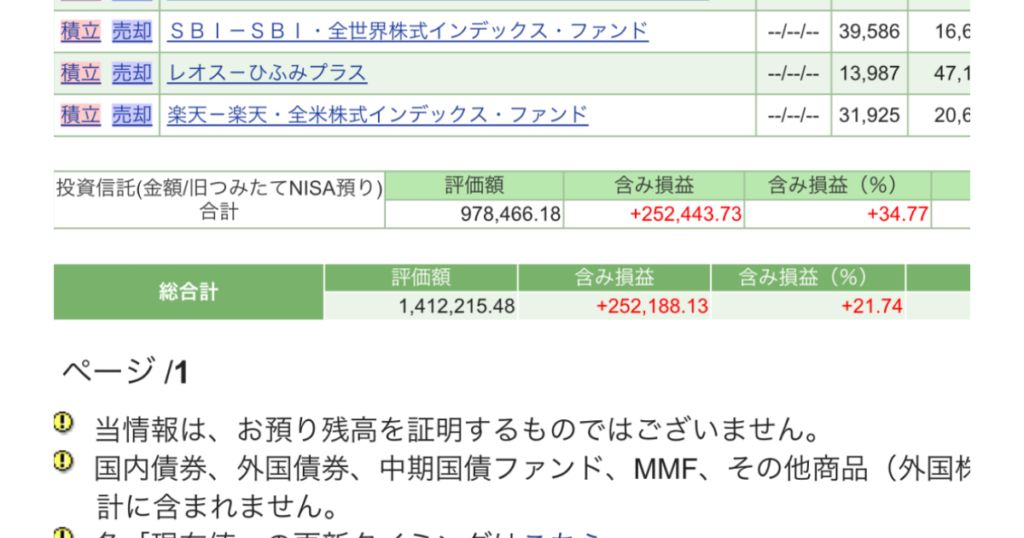

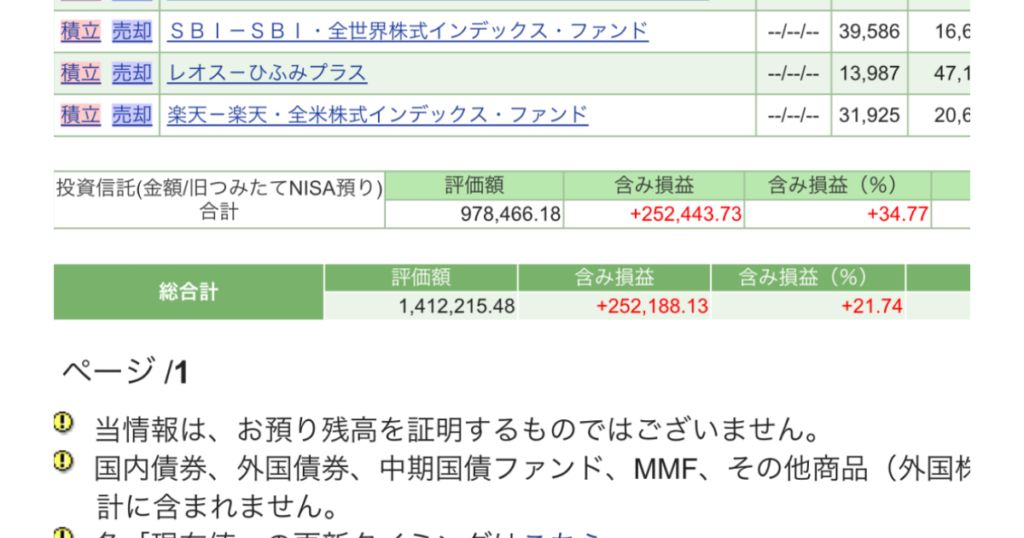

僕が2019年から始めたNISAの運用成績を紹介します。

筆者のNISA運用成績(2024年8月)

現在の積立設定はこんな感じ。

筆者のポートフォリオ

オルカンに投資しているなら、将来どうなるのか気になるところでしょう。

もし今までと同じような利回りで運用され続けた場合、投資額次第では30年後に1,000万円以上のリターンが生まれます。

この記事では、オルカンの30年間の利回りシミュレーション、S&P500との比較、効果的な投資戦略などを詳しく解説します。

長期投資を考えている方、資産形成に興味がある方は、ぜひ最後までお読みください。

『オルカンのことがよくわからない』という方は、下に記事を読んでから戻ってきてくださいね。

オルカンへの投資を始めるなら、新NISAに対応している銘柄ともらえるポイントの種類が多いSBI証券がおすすめです。

口座開設は無料で、開設したからいって無理にやる必要はないので、気軽に申し込んでみましょう。

すでにSBI証券以外で新NISAの口座をしていても、移管(乗り換え)は可能です。

オルカンの利回りは6%〜8%

オルカン(全世界株式)の過去30年間の平均利回りは6〜8%程度といわれています。

毎年6〜8%ずつ資産が増えていくイメージです。

この利回りをもとに、具体的なシミュレーションを見ていきましょう。

30年前から投資していたいときのシミュレーション

30年前からオルカンに投資していたときどれくらいの資産になっていたか、以下の条件でシミュレーションしてみました。

- 平均利回りは6.5%を想定

- 三菱UFJアセットマネジメントのシミュレーションツールを使用

- 税金、手数料は想定なし

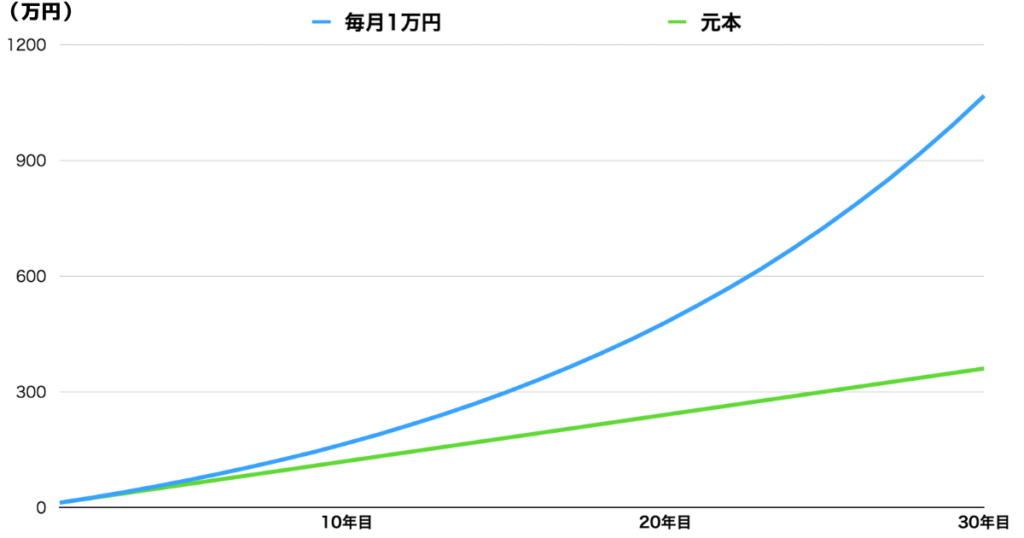

毎月1万円ずつ積み立てた場合

毎月1万円ずつ30年間継続してオルカンに投資した場合、30年目の総資産は約1067万円です。

元本(総投資額)360万円(1万円×12ヶ月×30年)に対して、約707万円のリターンが得られています。

どうして、元本とリターンの差が大きくなっていくの?

複利といって、リターンを自動的に再投資に回す投資方式で運用するからです。

複利で運用すると得られた利益からもリターンが生まれるため、徐々に年間のリターンが大きくなっていくわけです。

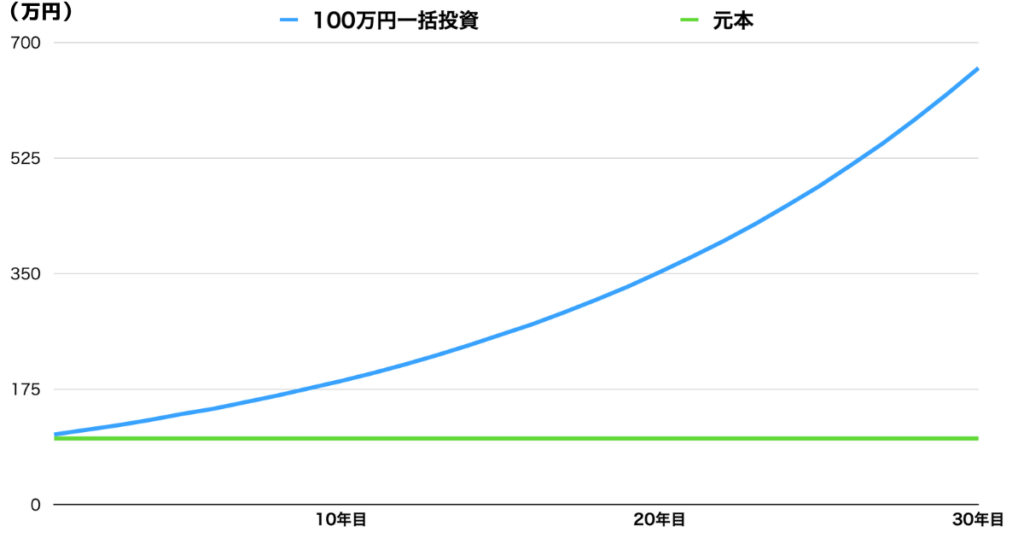

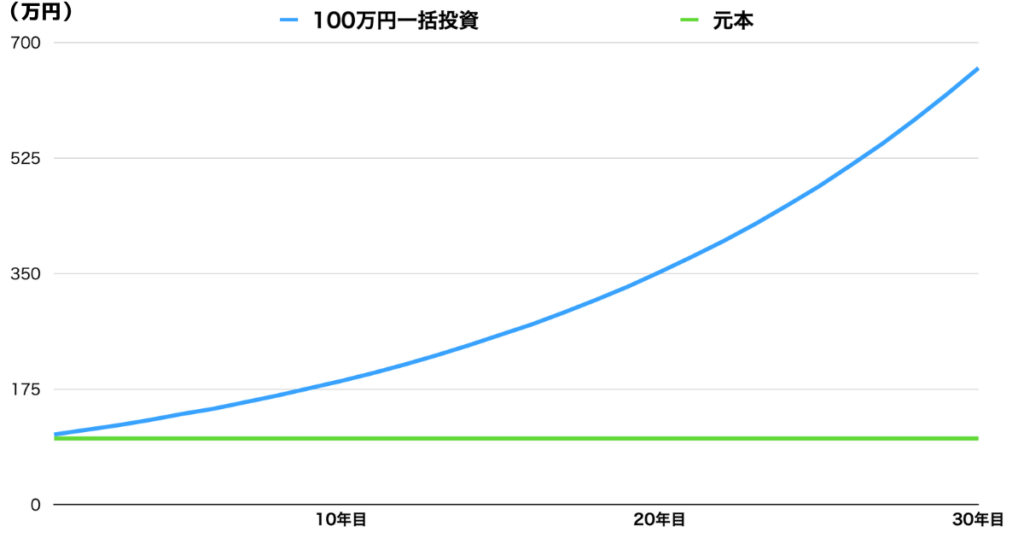

最初に100万円一括で投資した場合(追加なし)

最初に100万円を一括でオルカンに投資した場合、30年目のリターンは約661万円となり、当初の投資額100万円に対して、約561万円の利益が得られる計算です。

こちらも、複利で運用されているため、徐々に合計のリターンが大きくなります。

複利ってすごいんだね。

アインシュタインが『人類最大の発明は複利だ』というほどです。

過去5年は脅威の成長率

最後に、直近の5年間におけるオルカンの成長率を見てみましょう。

eMAXIS Slim 全世界株式(オールカントリー)の、過去5年間のリターンは19.77%となっています。(2024年6月22日現在)

また、ほかの

- SBI・全世界株式インデックス・ファンド

- たわらノーロード 全世界株式

といった全世界株式系のインデックスファンドも、19%前後のリターンを記録しており、過去30年の平均を大きく上回っています。

ただし、この高いリターンが今後も継続するとは限りません。

市場は常に変動し、過去には大きく株価が下落した暴落もありました。

なので、『今までを平均するとこうだった』ぐらいで考えておきましょう。

過去30年間の成果でシミュレーションしてみた

オルカン(全世界株式)の過去30年間の成果を基に、将来の資産形成についてシミュレーションを行ってみましょう。

シミュレーションで想定する平均利回りは、以下の3パターンです。

- 6%

- 7%

- 8%

先ほどと同じ、三菱UFJアセットマネジメントのシミュレーションツールで、毎月の投資額ごとに30年後の資産がどのように変化するかを見ていきます。

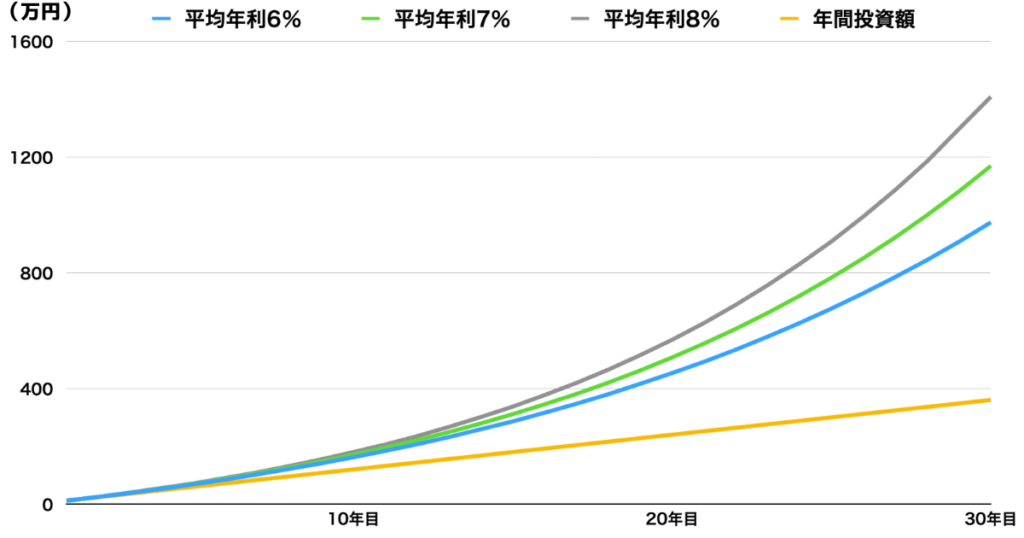

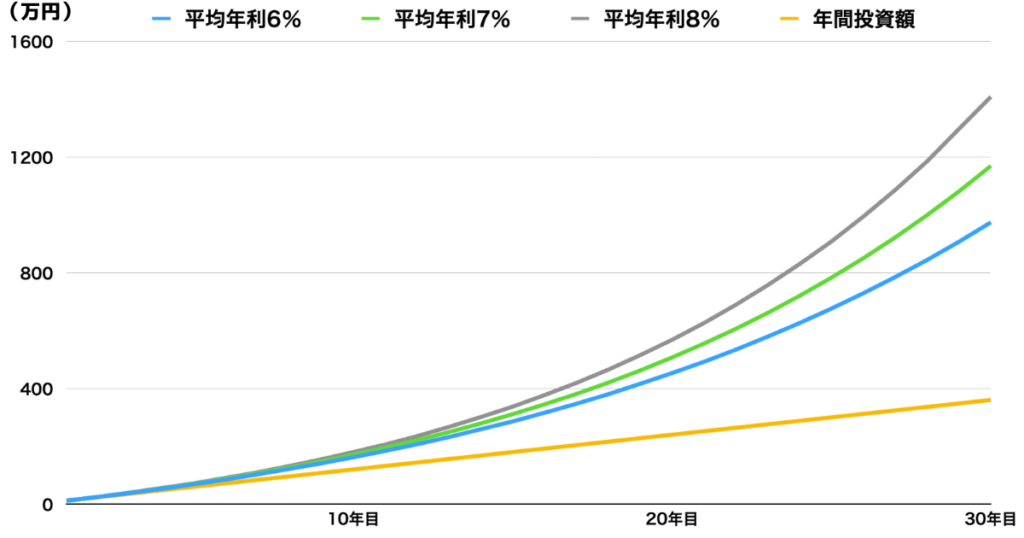

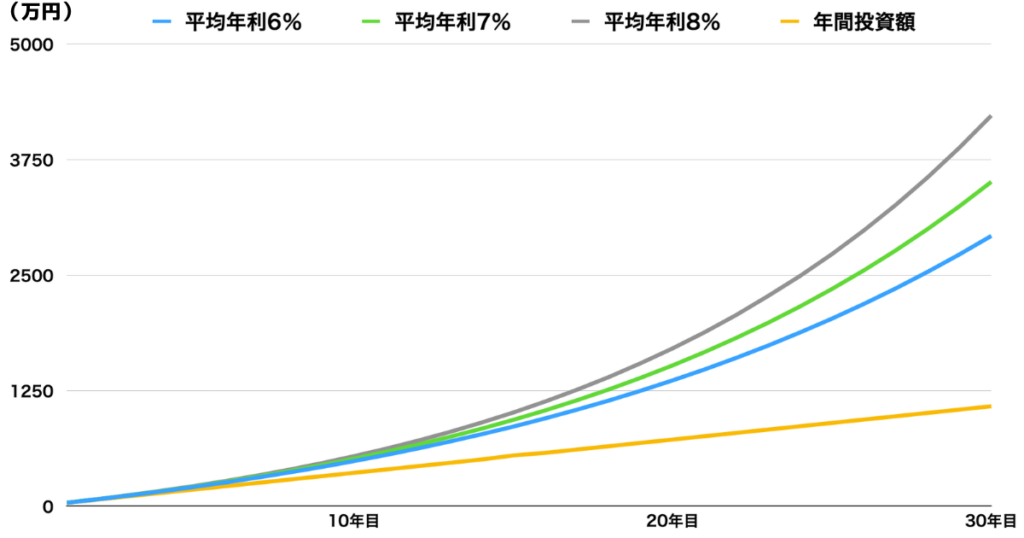

毎月1万円のシミュレーション

まず、毎月1万円を30年間継続して投資した場合のシミュレーション結果を見てみましょう。

- 平均利回り6%の場合:約974万円

- 平均利回り7%の場合:約1,168万円

- 平均利回り8%の場合:約1,408万円

このシミュレーションから、わずか1%の利回りの違いが、30年後の資産額に大きな影響を与えることがわかります。

たとえば、6%と8%の利回りでは、最終的な資産額に約434万円もの差が出ています。

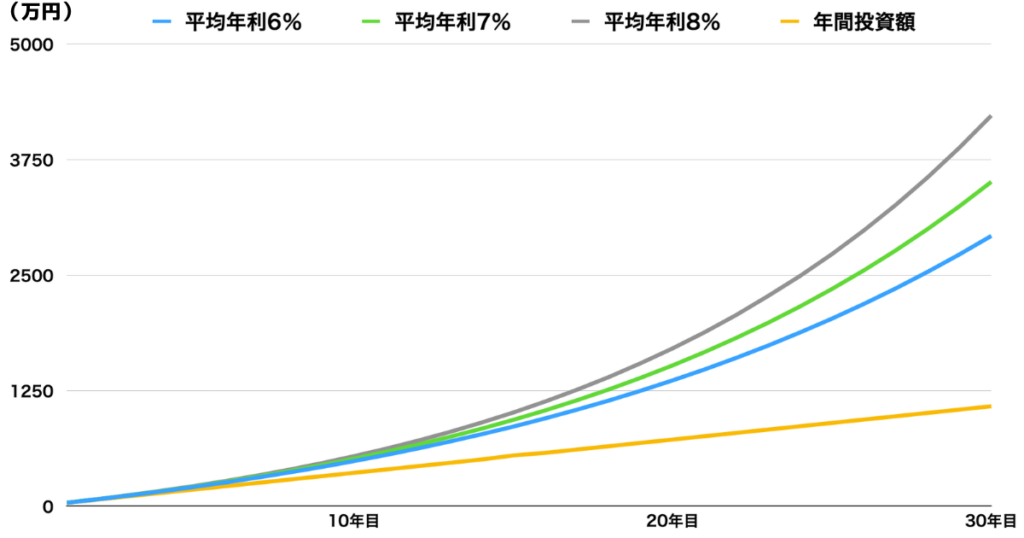

毎月3万円のシミュレーション

次に、毎月の投資額を3万円に増やした場合のシミュレーション結果を見てみましょう。

- 平均利回り6%の場合:約2,923万円

- 平均利回り7%の場合:約3,508万円

- 平均利回り8%の場合:約4,225万円

投資額を3倍にすることで、最終的な資産額も約3倍になっていることがわかります。

投資額は、大きいほど有利なんだね。

無理のない範囲で、入金力を上げていきましょう。

6%の利回りなら3,000万円弱、8%の利回りを達成できた場合、4,000万円を超える資産形成が可能です。

老後の資産には、十分といえるでしょう。

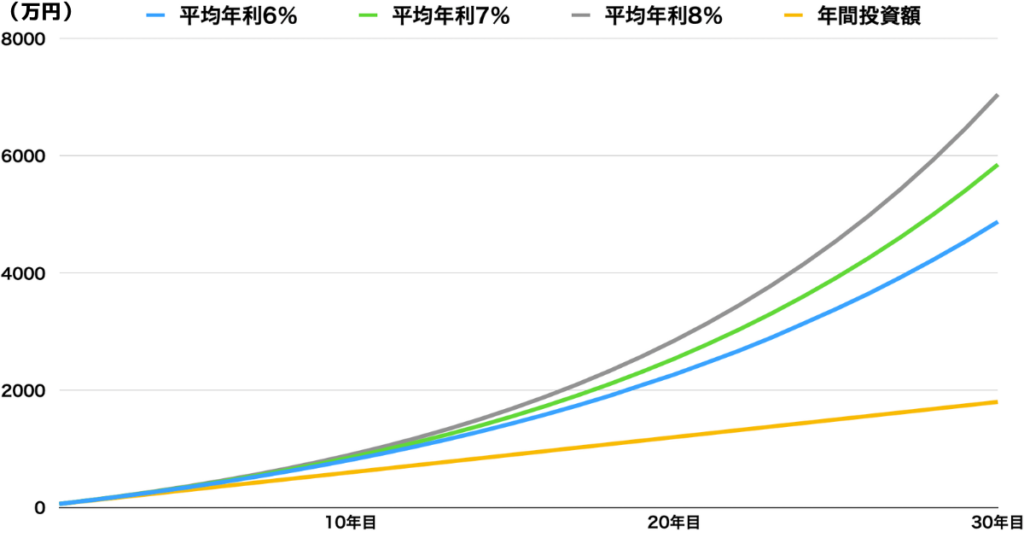

毎月5万円のシミュレーション

最後に、毎月の投資額を5万円まで増やした場合のシミュレーション結果を見てみましょう。

- 平均利回り6%の場合:約4872万円

- 平均利回り7%の場合:約5847万円

- 平均利回り8%の場合:約7042万円

投資額を5万円に増やせば、30年後には5,000万円規模の資産を形成できる可能性が出てきました。

とくに、8%の利回りを達成できた場合、7000万円を超える資産形成が可能です。

このように、投資額と利回りの両方が資産形成に大きな影響を与えます。

投資額と利回りは、どっちを意識した方がいいのかな?

操作できる投資額を増やしていきましょう。

可能な範囲で投資額を増やし、長期的に運用していくことで、より大きな資産形成の可能性が広がりますよ。

オルカン投資で資産形成を最大化する4つの戦略

- 20年以上続ける

- 入金力を上げる

- 新NISAを活用する

- 基本はほったらかし

1.20年以上続ける

オルカン投資を始めるなら、20年以上は続けるつもりで始めてください。

- 元本割れのリスクが下がる

- 複利の効果が高まる

元本割れのリスクが下がる

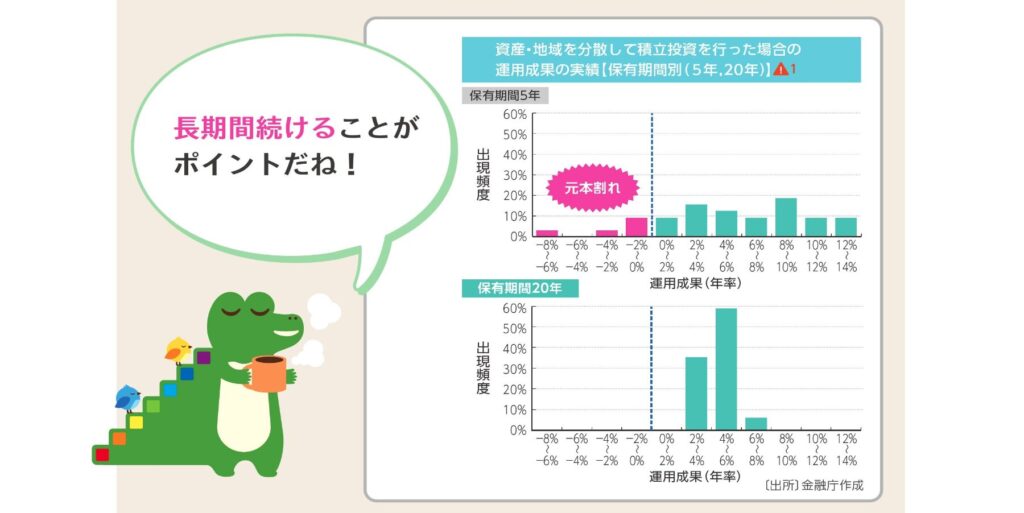

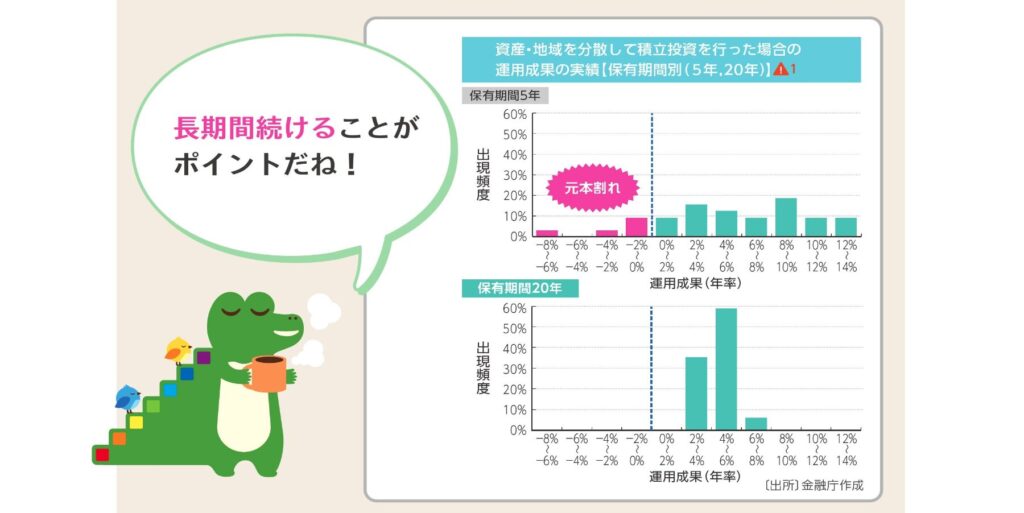

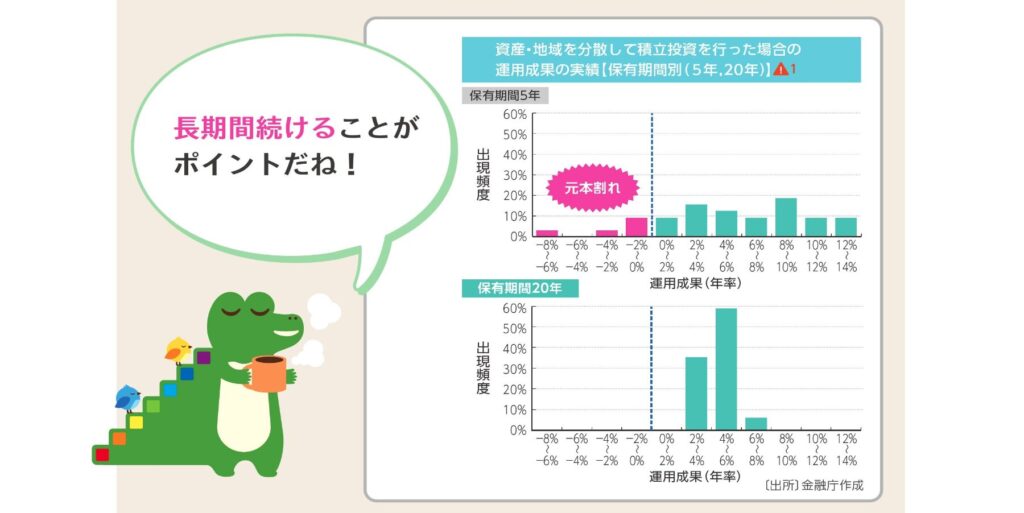

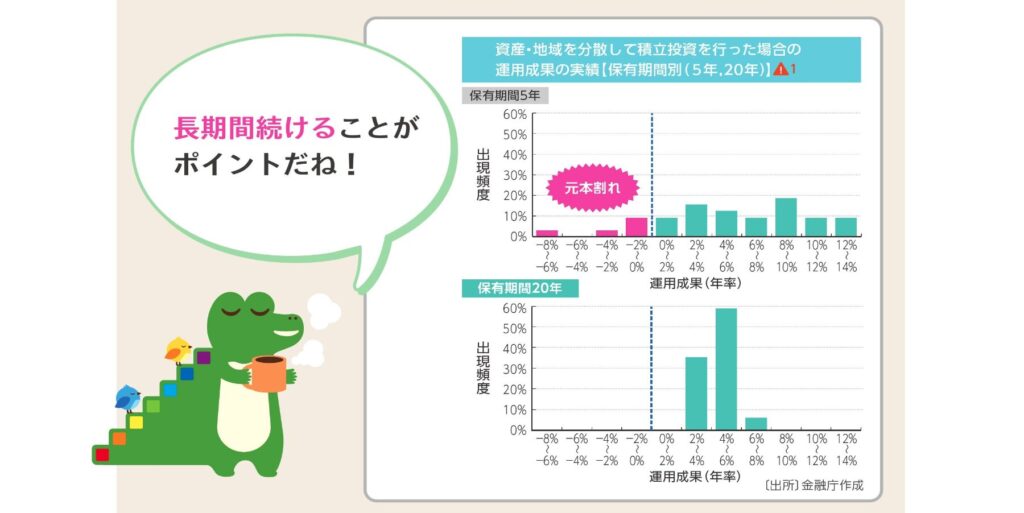

金融庁の発表によると、投資期間が20年以上になると、運用成果が2%〜8%の間におさまり、元本割れのリスクが大幅に低下するようです。

これは、短期的な市場の変動に左右されにくくなるためです。

一方、運用期間が5年では、8%〜14%と、ブレが大きくなるようですね。

投資においては、上記のようなブレをリスクといい、『リスクが大きい=ブレが大きい』という意味で使われます。

複利の効果が高まる

投資期間が長くなるほど、複利の効果が高まります。

先ほどの表をもう一度見ると、運用期間が長いほど、元本との差が広がっていますね。

また、形成した資産を使うときは、少しずつ切り崩すように使っていけば、切り崩していない資産は複利運用されます。

このように、リスクが下がる上に資産が大きくなりやすいのが、長期運用のメリットです。

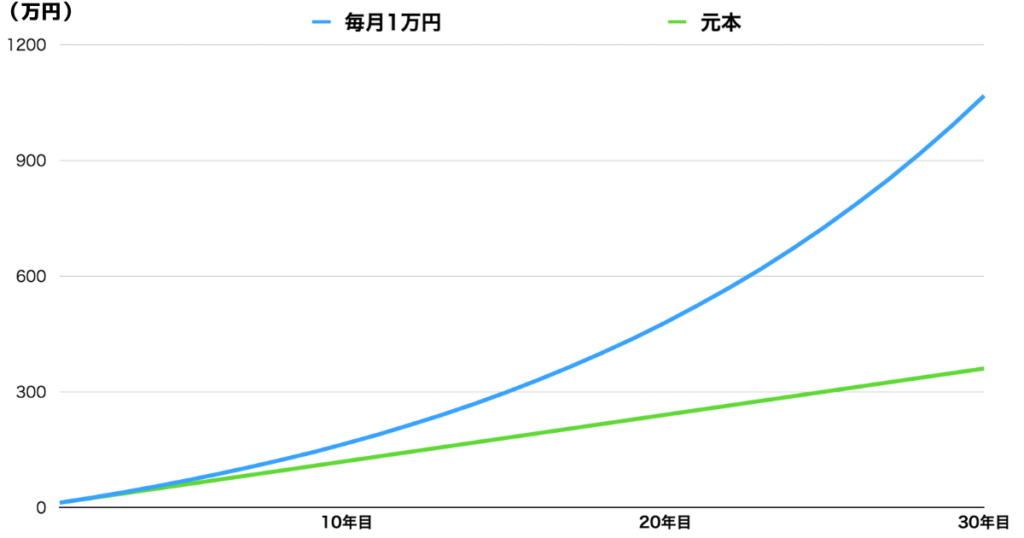

2.入金力を上げる

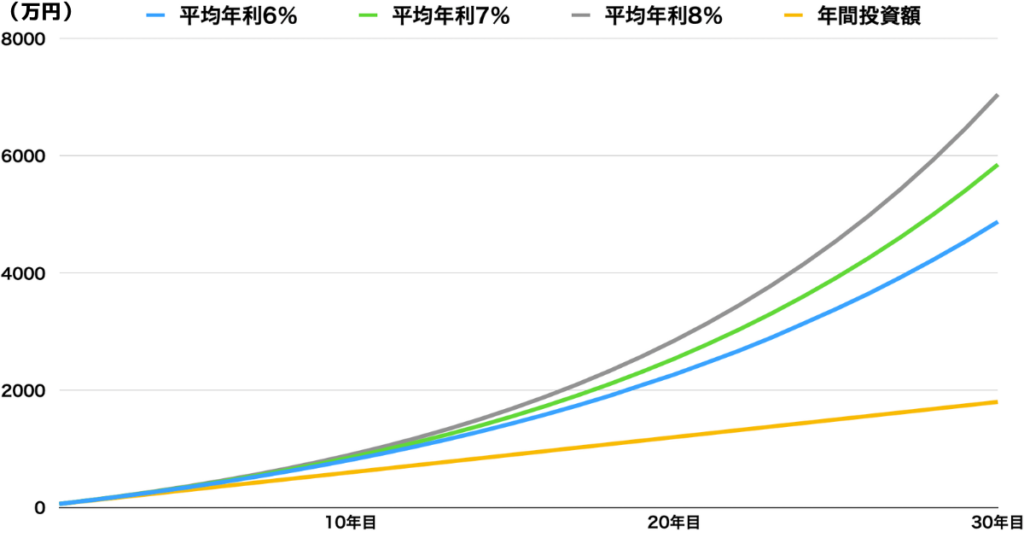

これまでに紹介したように、投資額が大きいほど、将来の資産も大きくなります。

平均利回り7%の場合、

- 毎月1万円

- 毎月3万円

- 毎月5万円

それぞれの、30年間のリターンは以下のグラフです。

このように、投資額とリターンは比例します。

投資額を増やすなら、以下2つの方法で入金力を上げましょう。

- 節約で支出を抑える

- 副業で収入を増やす

1.節約で支出を抑える

日常生活を見直して節約していけば、毎月の支出を抑えられます。

たとえば

- 格安スマホに乗り換える(月2千円〜の節約)

- 保険プランを見直す(月3千円〜の節約)

- 不要な飲み会を減らす(月4千円〜の節約)

といった方法によって、月に1〜2万円は節約可能です。

もしかしたら、ほかにも無駄な出費があるかもしれないので、まずは支出を洗い出してください。

節約して浮いたお金を投資に回しましょう。

2.副業で収入を増やす

節約以上に効果的なのが、副業などで収入を増やす方法です。

副業は、節約よりもはるかに大きな収入増加につながる可能性があります。

- オンラインでの物販

- アフィリエイト

- Webライターや動画編集といったクライアントワーク

これらの活動で得た追加収入を投資に回すことで、資産形成のペースを加速させられるでしょう。

ただし、うまくいけば節約以上の効果を得られる反面、ダメだったときはいっさい収入は得られません。

3.新NISAを活用する

新NISAでは、元本1800万円までの投資を非課税で運用可能です。

通常、投資で得た利益には、約20%の税金が発生してしまいますよ。

たとえば1,000万円の利益を受け取った場合、200万円ほど税金で持っていかれてしまうわけです。

しかし、この1,000万円が新NISAを使って得た利益なら、税金は1円も発生しません。

税金面でかなりお得なので、オルカン投資は新NISAで行いましょう。

4.設定したらあとはほったらかし

オルカンの基本的な運用方法は、「ほったらかし」です。

オルカンは長期投資を前提としたインデックスファンドで、市場全体の動きに連動するため、個別の銘柄選びや頻繁な売買は必要ありません。

最初に

- どのファンドに

- 毎月何日に

- いくら積み立てるのか

の3点を設定すればOKです。

あとはすべて自動なので、あまり運用結果は見ずにコツコツ積み立てていきましょう。

長く続けるためにも、最初はオルカン投資のことを忘れるくらいがちょうどいいですよ。

オルカンに投資するならSBI証券がおすすめ

| 購入できる銘柄数 | つみたて投資枠:218本 |

|---|---|

| 成長投資枠:1153本 | |

| 積立最低額 | 100円 |

| クレジットカードでの積立 | ◯ |

| 対応クレジットカード | 三井住友カード Oliveフレキシブルペイアプラスカード 東急カード タカシマヤカード UCSマークのついたカード 大丸松坂屋カードオリコカード |

| 還元してもらえるポイント | Tポイント Pontaポイント dポイント Vポイント JALのマイル PayPayポイント |

オルカンに投資するなら、SBI証券で新NISAの口座を開設して買い付けるのがおすすめです。

SBI証券には、新NISAで投資できる銘柄が多く、積立投資でもらえるポイントの種類が多いなどのメリットがあります。

SBI証券のメリット

- アプリが見やすい

- オルカン以外の新NISAに対応している銘柄が多い(つみたて投資枠:約230銘柄)

- もらえるポイントの種類が多い(Vポイント・Pontaポイント・dポイント・JALのマイル・PayPayポイント

SBI証券は人を選ばないので、悩んだらSBI証券を選べば間違いないでしょう。

SBI証券の口座を開設する方法

SBI証券で新NISAの口座を開設する場合、まずSBI証券の証券総合口座を開設する必要があります。

- 「口座開設にすすむ」からメールアドレスを登録

- 送られてくる認証コード(6桁)を入力

- 基本情報を入力

- 規約に同意

- 口座開設方法を選択

- 本人確認書類を提出

- 開設を待つ

③の「基本情報を入力」では、必ずNISAを申し込むを選びましょう。

なお、⑥の「本人確認書類を提出」ではネットと郵送のどちらかを選びますが、こだわりがないなら開設までにかかる時間が短いネットを選びましょう。

SBI証券に新NISA口座を移管する方法

SBI証券に新NISAの口座を移管する場合、9月30日までに手続きしておく必要があります。

- 新NISA口座を開設した金融機関に移管の申し出

- SBI証券の口座を開設

- SBI証券の口座から新NISAを開設

- 申し込みページから「他社からのNISA乗り換え」を選ぶ

- 前の金融機関から受け取った「廃止通知書」に記載されている14桁の番号を入力

- 本人確認書類を提出

新NISAの口座移管(口座の変更)には「勘定廃止通知書」または「非課税口座廃止通知書」が必要です。

①で新NISAの口座を今持っている金融機関に口座移管を申し出て、「勘定廃止通知書」または「非課税口座廃止通知書」を受け取りましょう。

新NISA口座の開設は、SBI証券の口座開設後でも、同時でもできます。

手続きがスムーズなので、今の金融機関に新NISA口座の移管を申し出てすぐに、SBI証券の口座を開設しておきましょう。

楽天経済圏ユーザーなら楽天証券

| 購入できる銘柄数 | つみたて投資枠:211本 |

|---|---|

| 成長投資枠:887本 | |

| 積立最低額 | 100円 |

| クレジットカードでの積立 | ◯ |

| 対応クレジットカード | 楽天カード |

| 還元してもらえるポイント | 楽天ポイント |

楽天モバイルや楽天カードなどの、楽天経済圏を利用している方には、楽天証券がおすすめです。

楽天カードを使って積立投資すれば、0.5%〜1%の楽天ポイントがもらえます。

三井住友カードは年間利用額でもらえるポイント率が変わるのに対して、楽天カードは年間利用額は関係なく一律です。

すでに楽天モバイルや楽天カードといった楽天経済圏を利用している、または乗り換えを検討している方は楽天証券を選ぶのがいいでしょう。

楽天証券で口座を開設する方法

楽天証券も同じく、新NISAを始めるには楽天証券の口座が必要です。

- 楽天アカウントにログイン(またはメールアドレスを登録)

- 届いたメールのリンクをタップ

- 本人確認書類を提出

- 基本情報を入力

楽天証券の口座開設とあわせて、新NISAの口座も開設しておきましょう。

手順どおり進めていけば、「新NISAの口座を開設しますか?」と聞かれるので、「開設する」を選べば開設できます。

楽天カードの申し込みもできるので、あわせて申し込むのがおすすめです。

楽天口座に新NISA口座を移管する方法

すでに新NISAの口座をほかの金融機関で開設している場合、「勘定廃止通知書」または「非課税口座廃止通知書」が必要です。

- 新NISA口座を開設した金融機関に移管の申し出

- 楽天証券の口座を開設

- 楽天証券の口座から新NISAを開設

- 申し込みページから「他社からのNISA乗り換え」を選ぶ

- 前の金融機関から受け取った「廃止通知書」に記載されている14桁の番号を入力

- 本人確認書類を提出

新NISAの口座開設がスムーズになるので、勘定廃止通知書と非課税口座廃止通知書が届くまでに楽天証券の口座を開設しておくのがおすすめです。

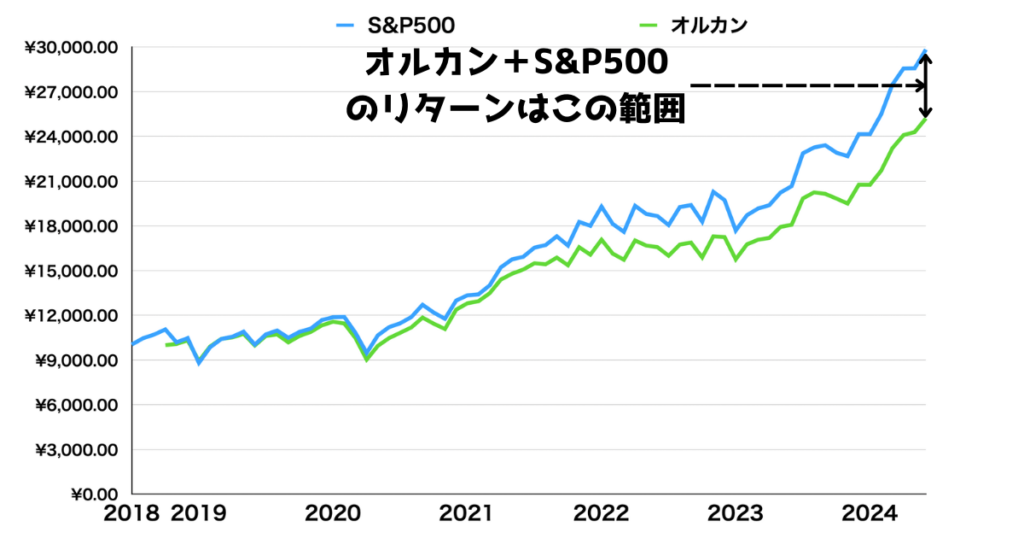

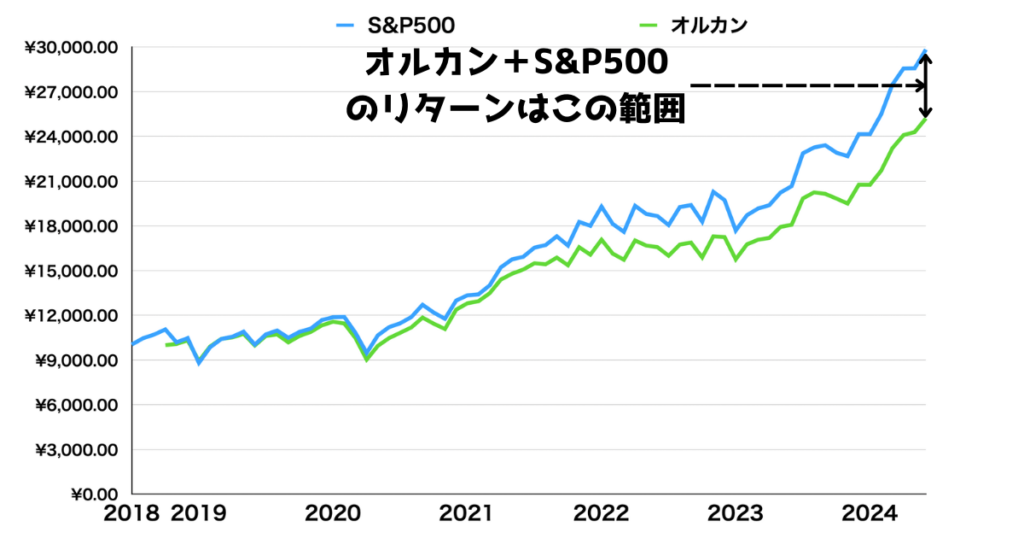

オルカンとS&P500はどちらがいい?

投資を考える上で、多くの人がオルカンとS&P500のどちらを選ぶべきか迷うことがあります。

両者にはそれぞれ特徴があり、一概にどちらが優れているとはいえません。

ここでは、両者の特徴を比較し、投資選択の参考にしていただきます。

S&P500の平均利回りは9.68%

50年も投資家に読まれている『ウォール街のランダムウォーカー』という書籍では、過去20年間のS&P500の平均利回りは9.68%と紹介されています。

また、他サイトmyINDEXでは、円ベースの30年間のリターンは12%です(米ドルベースなら30年間で10.5%)。

いずれにしても、オルカンより高い利回りのようですね。

オルカンとS&P500はどちらを選ぶ?

では、『オルカンとS&P500はどちらがいいのか?』という問いに対する答えは、どちらでもOKです。

『オルカンとS&P500はどちらがいいのか?』論争は長く続いており、投資家の目的や考え方によって適切な選択は異なります。

オルカン派とS&P500派、それぞれの意見を比べてみましょう。

- いつまでも米国一強とは限らない

- 米国より日本の方が強かった時代もある(1990年代)

- 新興国が伸びたときの恩恵を受けられる

- S&P500より運用コストが低い

この中で、一番ご自身にとって説得力を感じる方を選択するのが良いでしょう。

たとえば、新興国の伸びに期待している方はオルカンを、米国経済の成長に賭けたい人はS&P500を選べばOKです。

どうしても決められない場合は、両方に投資するという選択肢もあります。

運用時に発生するコストとリターンが、オルカンとS&P500の間になるだけなので、とくにデメリットはありません。

ただし、メリットもとくにない点は意識しておきましょう。

よくある質問

- オルカン1本で大丈夫?

- オルカンはどこで買える?

- ドルコスト平均法と一括投資はどちらがいい?

- オルカン信者は出世できないってどういうこと?

- オルカン1本で大丈夫?

-

まずは、オルカン1本で十分です。

オルカンへの投資を入り口に投資について学んで、ご自身にあうポートフォリオを組んでいきましょう。

- ドルコスト平均法と一括投資はどちらがいい?

-

おすすめはドルコスト平均法です。

「暴落したらどうしよう…」といった心理的なプレッシャーが少ないので、気軽に続けられます。

- 口座の移管はどうやってやるの?

-

新NISAの口座移管(金融機関の乗り換え)は、以下の手順で行います。

- 今NISAの口座を開設している金融機関に口座変更の申し込む

- 新しい金融機関に口座の開設を申し込む

- 今の金融機関から「廃止通知書」を受け取る

- 新しい金融機関に書類を提出する

- オルカン信者は出世できない?

-

関係ないでしょう。

動画のサムネイルには「思考停止」と書かれていますが、投資を続けるとさまざまな学びがあります。

釣り要素が強いだけなので、気にしなくてもいいでしょう。

まとめ:オルカン投資で長期的な資産形成を

過去30年、オルカンの平均利回りは6〜8%といわれています。

もし30年前からオルカンに投資していた場合、毎月の投資額次第では5,000万円を超える可能性もありました。

また、運用期間が長いほど、元本割れの可能性が下がります。

なので、オルカン投資は、できるだけ長く続けてください。

もし、これからオルカン投資を始めるなら、元本1,800万円まで非課税になる新NISAがおすすめです。

まずは、新NISAの口座を開設しましょう。

楽天モバイルや楽天カードを利用しているなら楽天証券、それ以外の人はSBI証券を選べば間違いはないでしょう。

口座開設は無料なので、気軽に申し込んでみてください。

コメント